1e-Lösung mit Fallbeispiel

Individuelle Vermögensanlagen in der beruflichen Vorsorge

Die berufliche Vorsorge (2. Säule) gewährleistet zusammen mit der 1. Säule eine Grundabsicherung im Alter, bei Invalidität oder im Todesfall. Innerhalb der beruflichen Vorsorge gewinnen sogenannte 1e-Pläne zunehmend an Bedeutung. Die Bezeichnung 1e-Plan bezieht sich auf den Artikel 1e in der Verordnung über die berufliche Vorsorge (BVV 2), in welcher die Pläne geregelt sind. Sie bieten den Arbeitnehmenden wesentlich mehr Flexibilität bei der Vorsorgeplanung und ermöglichen eine individuelle Anlagestrategie. Erfahrungsgemäss sind leitende Angestellte risikofähiger und könnten mit einer entsprechenden Anlagestrategie höhere Erträge erzielen. Das macht eine Zusatzvorsorge im Rahmen eine 1e-Vorsorgeplans für viele Unternehmen prüfenswert.

Höhere Renditechancen ergeben sich aus einem höheren Aktienanteil. Aus der nachstehenden Grafik sind die BVG-Indices der Bank Pictet für Aktienanteile von 25%, 40% und 60% ersichtlich. Alle diese Renditen liegen deutlich über der durchschnittlichen Verzinsung der autonomen Sammelstiftungen. Im Rahmen einer 1e-Lösung können solche Anlagestrategien abgebildet werden. Der Aktienanteil kann bis maximal 85% erhöht werden.

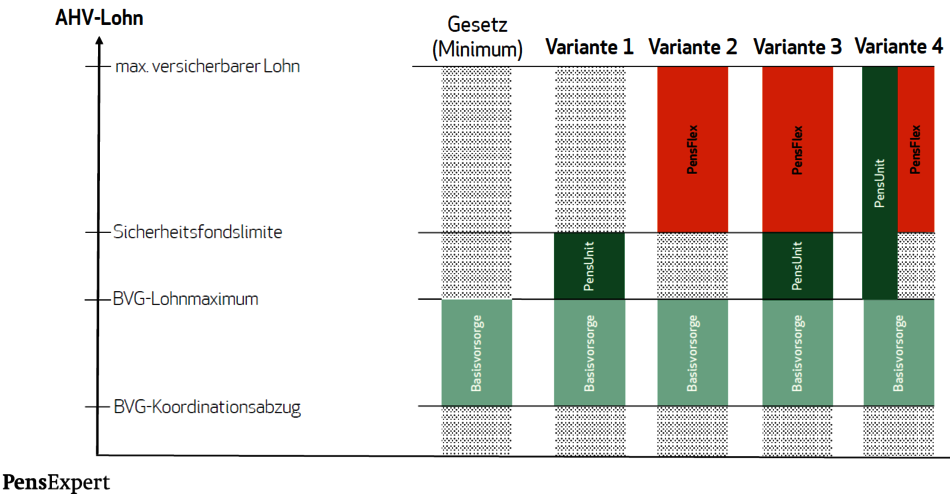

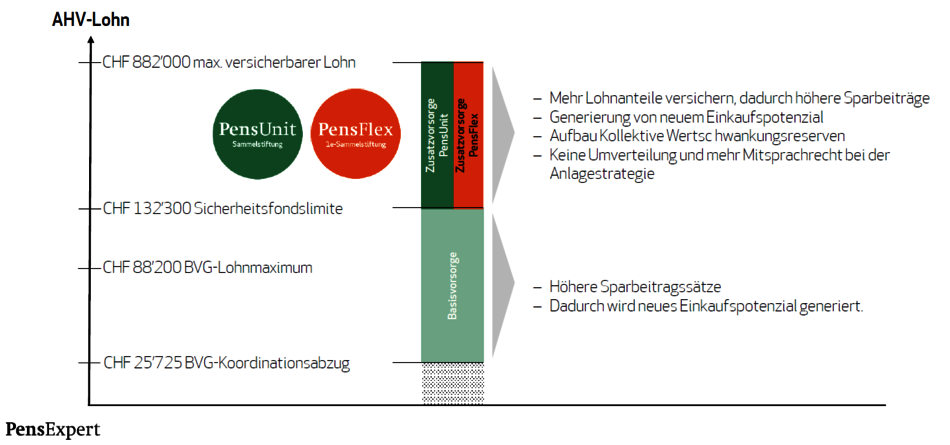

Die Invethos AG bietet in Zusammenarbeit mit der PensExpert AG und der Bank Julius Bär (als Depotbank) im überobligatorischen Bereich der beruflichen Vorsorge flexible und individuelle 1e-Lösungen an. Angeboten werden die zwei verschiedenen Vorsorgepläne PensFlex und PensUnit.

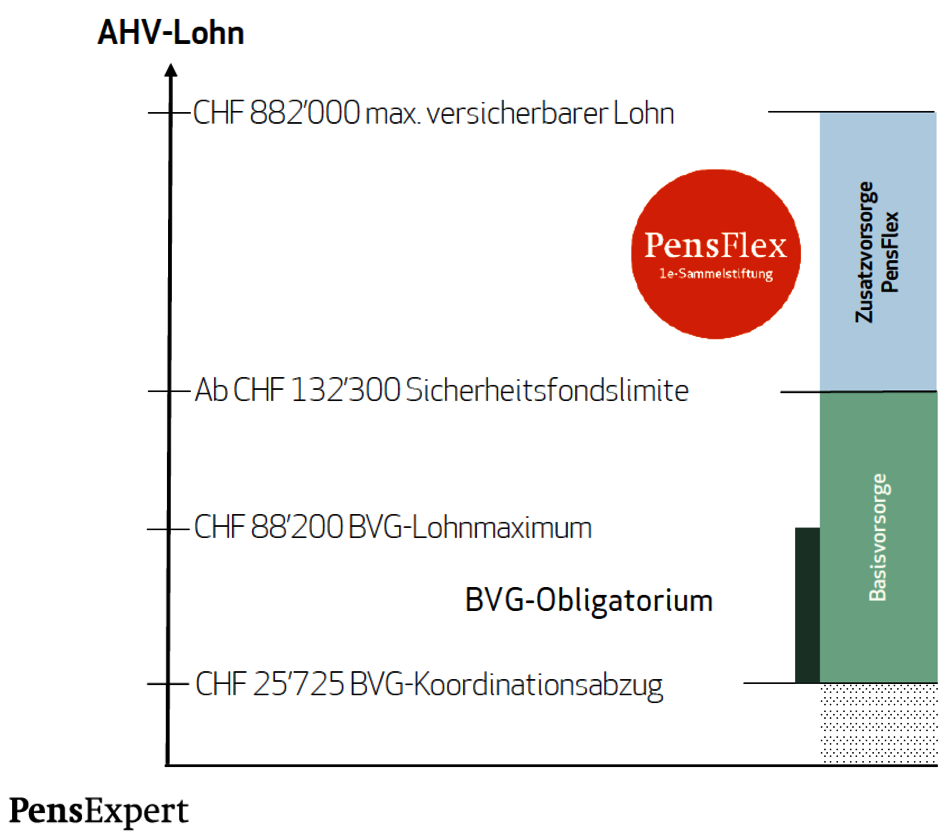

Sammelstiftung PensFlex

Ein 1e-Vorsorgeplan ermöglicht, das Vorsorgeguthaben auf versicherten Lohnteilen über CHF 132'300 Franken nach einer selbst gewählten Anlagestrategie anzulegen. Sie können die Anlagen so auf ihren persönlichen Anlagehorizont und ihre Risikofähigkeit abstimmen und die Rendite ihrer Vorsorgegelder nachhaltig optimieren. Die PensFlex-Vorsorgelösung versichern die einzelnen Personen im Rahmen einer Sammelstiftung oder Verbandslösung.

Für versicherte Lohnbestandteile ab CHF 132‘300 gilt:

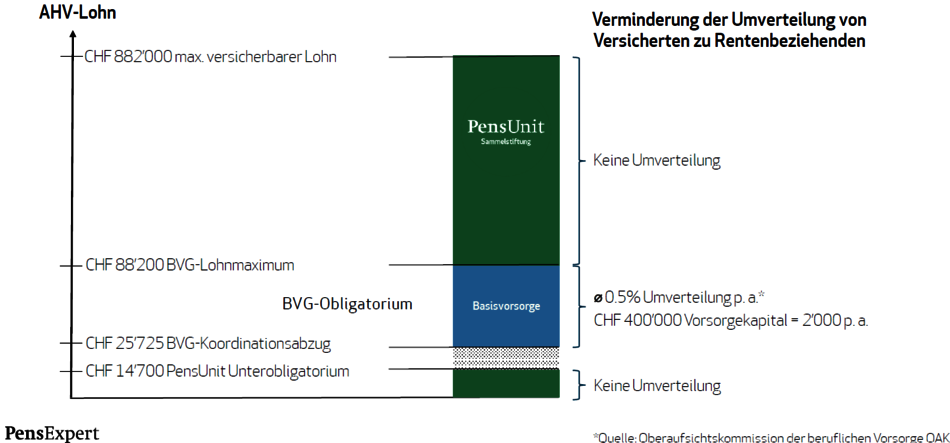

Sammelstiftung PensUnit

Während bei einem PensFlex-Vorsorgeplan eine einzelne Person im Rahmen einer Sammelstiftung oder Verbandslösung versichert werden kann, setzt der PensUnit-Vorsorgeplan voraus, dass mehrere Angestellte im selben Plan versichert sind. Das schmälert die Individualität, hat jedoch andere Vorteile. Die PensUnit-Pläne können bereits ab einem Lohn von CHF 88'200 angeboten werden. Zudem ist das Einkaufspotential höher, da für die Berechnung der Einkaufslücke ein Aufzinsungsfaktor mitberücksichtigt werden kann.

Ein weiterer Vorteil ist, dass sowohl bei der Zusatzvorsorge PensFlex als auch bei PensUnit-Lösung keine Umverteilung zwischen den Versicherten mehr erfolgt. Da die beiden Vorsorgepläne über unterschiedlichen Lohnminima aufgesetzt werden können, kann eine Kombination beider Pläne interessant sein.

Der PensUnit-Plan kann zwar weniger individuell ausgestaltet werden, hat aber den Vorteil eines grösseren Einkaufpotentials. Bei der PensFlex-Lösung ist es gerade umgekehrt. Sie erlaubt mehr Individualität in den Anlagen, hat aber aufgrund des fehlenden Aufzinsungsfaktors das kleinere Einkaufspotential.

Individuelle Pensionskassenlösungen können sowohl für den Arbeitgeber als auch für den Arbeitnehmer Vorteile haben:

Anreiz zur Gewinnung von Fach- und Führungskräften

Keine Umverteilung im Bereich der überobligatorischen Vorsorge

Erhöhung des Einkaufspotential – wichtig für Vorsorgeoptimierung, Nachfolgeregelung und Dividendenplanung

Sparbeiträge können maximiert werden

Diese Ausführungen sollen an einem Praxisbeispiel genauer erläutert werden:

Ausgangslage

Rechtsform: Aktiengesellschaft mit fünf Personen

Lohnstruktur (AHV-Lohn): Zwischen CHF 150'000.—und CHF 250'000.—

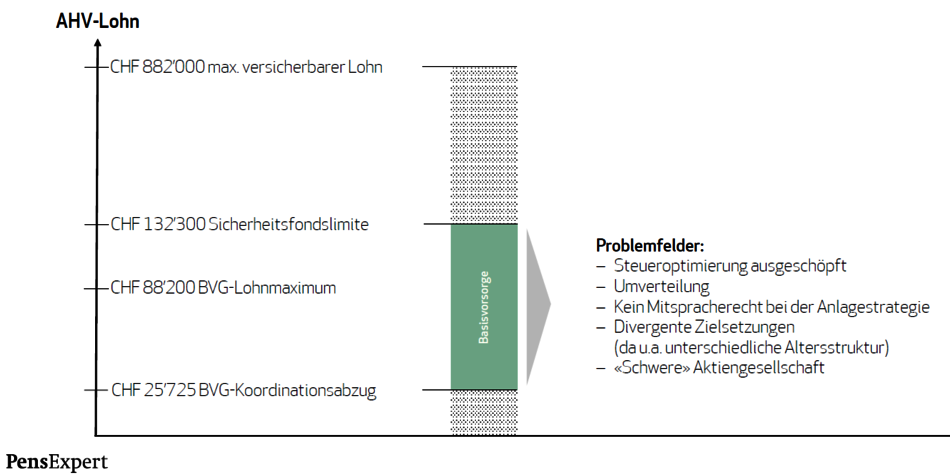

Ist-Situation

Die Aktiengesellschaft hat für ihre Arbeitnehmer einen einzigen Vorsorgeplan. Dieser erlaubt keine Individualität und die Sparbeiträge sind eher tief. Gleichzeitig verfügt die Aktiengesellschaft über nicht-betriebsnotwendige Cash-Reserven, die bei einem allfälligen späteren Verkauf oder bei einer internen Nachfolgeregelung die Aktiengesellschaft teuer machen (sogenannten schwere Aktiengesellschaft).

Mit einer Umsetzung einer PensUnit oder einer PensFlex-Lösung können mehr Lohnanteile versichert werden. Damit erhöhen sich auch die Sparbeiträge. Dies hat wiederum zur Folge, dass ein Teil des nicht betriebsnotwendigen liquiden Vermögens in die Pensionskasse eingebracht werden kann. Ebenso kann eine individuelle Anlagestrategie umgesetzt werden und der Umverteilungseffekt entfällt.

Für welche Zielgruppen sind diese Vorsorgepläne geeignet und was sind die Voraussetzungen?

Ideal für KMU, juristische Personen (AG/GmbH)

Selbständigerwerbende – vorausgesetzt, sie haben mindestens einen Mitarbeitenden im Plan mitversichert

a. Unternehmen, die ihren Mitarbeitenden eine attraktive Altersvorsorge anbieten möchten

b. Unternehmer/-innen, die das Potential ihrer Altersvorsorge maximieren möchten

c. Unternehmer/-innen, die eigenverantwortlich handeln möchten (Anlagestrategie, Umverteilung, etc.)

d. Unternehmer/-innen, die ihre Unternehmung verkaufen möchten (Nachfolge-Regelung)

e. «Sichere» finanzielle Basis und langfristiger Horizont

Gerne beraten und unterstützen wir Sie, um die bestmögliche Vorsorgelösung für Sie zu finden.

Bildquellen: Titelbild: GETTY IMAGES x UNSPLASH; Bilder im Text: PensExpert

Wir beraten natürliche und juristische Personen in allen Rechtsfragen und sind ein Pionier für Impact Investitionen, welche ein Teil unserer unternehmerischen Identität sind.

✓ aufwandbasierte Gebühren

✓ Impact Investments

✓ Vermeidung von Interessenkonflikten

✓ Überblick über das Gesamtvermögen